유가 전쟁의 배경과 석유 수입국의 대응

*본 콘텐츠는 2020년 3월 18일에 한국석유공사에서 발행한 주간해설을 발췌하여 재구성한 것입니다.

2016년 1월 중 국제유가는 두바이유 기준으로 배럴당 23달러까지 하락했다. 2014년 9월 유가가 100달러를 상회했으니 단기간에 1/4 이하로 급락한 것이다. 이에 양대 산유국인 사우디와 러시아는 감산을 논의하게 되고, 2016년 11월 감산에 합의했다. 그때부터 지금까지 유가를 결정하는 가장 중요한 키워드는 ‘감산’이었다. 3년여간 이어지던 사우디와 러시아의 감산 합의는 최근 3월에 이르러 결렬된다. 코로나19로 석유 수요 감소는 물론 전 세계 경기 침체가 확실시되어 감산이 가장 절실히 요구되는 시점에 러시아가 돌연 감산 종료를 선언한 것이다. 이에 질세라 사우디도 증산을 선언하고 한발 더 나아가 공식판매가격(OSP) 인하까지 발표했다. 주요 외신은 양 국이 손익분기점 이하의 유가를 감수하며 증산 경쟁을 펼치는 것을 ‘치킨 게임’에 비유하며 다양한 분석을 내놓았다. 공통적으로 지적된 것은 러시아가 미국 셰일업계를 겨냥했다는 것이다.

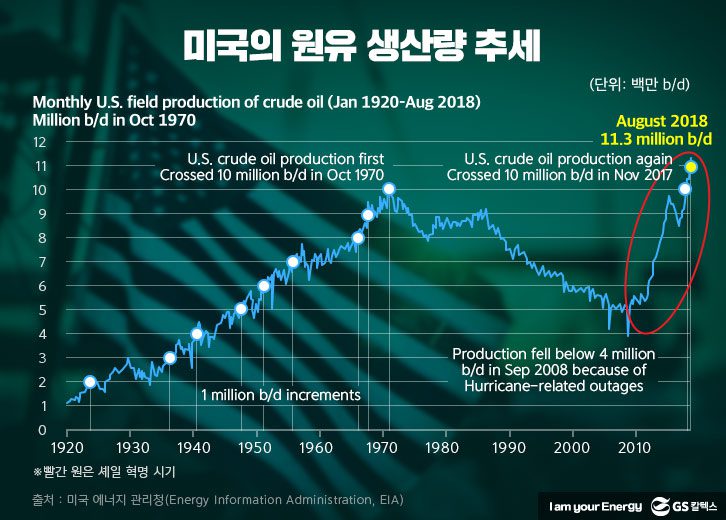

2019년 9월 미국은 석유 순수출국으로 전환하며 사우디, 러시아 등과 함께 석유 시장에서 경쟁하는 국가로 떠올랐다. 더구나 2019년 미 에너지정보청(EIA) 등은 셰일 생산의 피크를 2030년 이후로 전망하며, 향후 10년간 미국의 원유 생산량이 증가할 것이라고 예측했다. 그러나 러시아가 감산을 거부하자마자 셰일 생산의 정점은 올해라는 주장이 나오고 있다.1) 이것이 현실화될 경우 러시아는 미국 셰일 업계에 제대로 타격을 가한 셈이다. 이러한 증산 경쟁과 유가 전쟁은 1980년대 이후 반복되어 왔으나 석유 수입국 또는 비산유국은 제대로 대처하지 못한 부분이 있다. 따라서 이와 같은 유가 전쟁의 원인과 양상은 석유 수입국 입장에서도 주의 깊게 살펴볼 필요가 있다.

‘유가 전쟁’의 배경과 과거 사례

반복되어 온 유가 전쟁

산유국 간 증산을 통한 점유율 전쟁은 1980년대 이후 몇 차례 있었다. 그중 두 번의 사례는 발생원인과 경과가 2020년 3월 현재 상황과 매우 흡사하다. 첫 번째는 1986년에 발생했다. 1986년에 발생한 유가 전쟁의 근본 원인은 1970년대의 오일쇼크였다. 1970년대는 석유의 공급이 부족하던 시기였다. 때문에 1,2차 오일 쇼크가 발생하며 고유가가 지속되었고, 이는 북해, 알래스카, 남미 등에서 새로운 유전의 개발을 촉진했다. 1970년대에 개발된 유전은 1980년대 초반부터 시장으로 쏟아지며 1980년대의 공급 과잉을 야기했다.

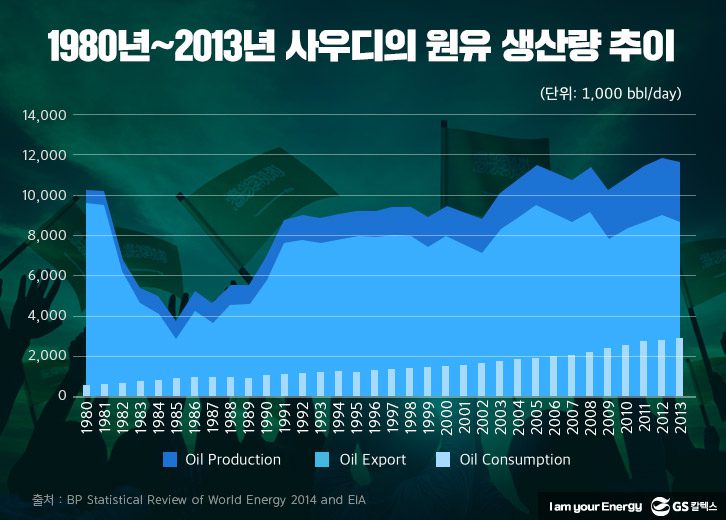

1980년대 초반 비중동지역 생산량 증가에 당황한 것은 사우디였다. 이때 사우디 석유장관 자키 야마니(Zaki Yamani)는 OPEC 회원국에게 감산을 제안하고 회원국도 이에 동의한다. 그리고 사우디는 1982년부터 눈물겨운 감산에 돌입했다. 1981년의 사우디 원유 생산량은 1,030만 b/d 수준이었는데 1985년에는 380만 b/d 수준까지 감소한다.

1982년에서 1985년까지 사우디는 합의된 물량 이상으로 감산하며 유가를 방어했다. OPEC의 리더로서 감산에 앞장서며 다른 회원국에 감산을 유도한 것이다. 그러나 다른 회원국들은 앞에서는 감산에 합의해놓고 뒤로는 이를 지키지 않았다. 사우디의 감산으로 유지되는 유가의 열매만 누리고 고통은 분담하지 않은 것이다. 감산은 국가의 수익을 줄이는 고통스러운 결정이었기 때문이다. 견디다 못한 사우디도 1985년 말 증산을 선언한다. 증산 선언 직후 유가는 급락했다. 당시 배럴당 30달러 수준의 유가는 이듬해 7달러 수준까지 하락했다. 사우디는 증산을 통해 다른 산유국들을 상대로 유가 하락의 극단까지 내몰았던 것이다.

일종의 길들이기였다.

2010년 이후, 미국의 셰일혁명으로 인한 원유 생산량 증가는 다시 한번 사우디를 당황하게 했다. 이때 사우디는 OPEC만의 감산으로는 수급 균형이 어렵다고 판단한다. 비OPEC 국가인 러시아의 협조가 필요한데, 러시아가 이에 협조하지 않았다. 이에 사우디 석유장관 알리 알 나이미(Ali al Naimi)는 2014년 12월 ‘유가가 20달러대가 되더라도 감산하지 않겠다’고 선언했다. 그리고 100달러 안팎이었던 유가가 20달러대가 되는 2016년까지 1년 넘게 감산하지 않았다. 결국 그해 러시아는 사우디와 감산 협의를 개시하고 같은 해 11월에 감산에 합의했다. 이때의 감산 합의가 최근 3월까지 이어진 것이다.

사우디, 타도 러시아를 외치다

3년여간 지속되어 온 감산 합의를 지난 3월 6일 러시아가 거부하자 사우디는 그들의 전통적인 전략을 다시 한번 구사한다. 1985년과 2014년처럼 증산을 선언한 것이다. 지난해 연말 사우디는 970만 b/d 수준의 생산량을 유지하고 있었는데, 감산 협의 결렬 후 곧바로 증산을 선언했다. 당장 오는 4월부터 1,200만 b/d 이상으로 생산량을 늘리겠다는 것이다. 공식판매가격(OSP)도 유종과 지역별로 4~8달러 인하한다고 선언하며 본격적인 시잠점유율 전쟁에 돌입했다.

사우디의 이러한 결정은 1980년대 감산으로 인한 아픈 기억에서 비롯된다. 1982년에서 1985년까지 사우디는 홀로 감산을 유지하며 유가를 떠받쳤다. 사우디가 감산을 유지하는 기간의 국제유가는 약 27달러 수준에서 안정적으로 유지되었다. 물론 그 기간 중 다른 산유국을 협박하고 회유하며 감산 공조를 끊임없이 요청했지만, 회원국들은 할당된 쿼터를 지키지 않았다. 결국 사우디도 1985년 말 증산을 선언했지만 또 다른 문제에 봉착했다. 380만 b/d로 떨어진 산유량을 바로 1981년의 1,000만 b/d 수준까지 단기간에 늘릴 수 없었던 것이다. 생산량을 늘린다고 해서 시장이 사우디의 엄청난 물량을 바로 받아줄 수 없었다. 즉, 시장점유율을 바로 회복할 수 없었다. 이미 시장은 공급이 수요를 초과한 상태였고, 석유 수입국은 구매처와 장기계약을 통해 선호 유종, 거래 방식 등을 확정해 놓은 상태였다.

사우디는 1986년 이후 증산을 시도했지만, 1986~1990년 중 500만 b/d 수준의 생산량을 유지만 할 수 있었다. 1991년 걸프전이 발발하고 나서야 약 800만 b/d 수준을 회복하며, 이전 생산량의 80% 수준에 도달했다. 1980년대의 감산과 증산 선언 후까지 무려 10년 동안 사우디는 이전의 시장점유율을 회복하지 못했던 것이다. 이를 통해 사우디는 한 번 잃은 시장을 회복하는 것이 쉽지 않다는 사실을 깨닫는다. 이때부터 산유국은 단기 손해를 감수하더라도 시장점유율을 유지하는 것을 선호하게 된다.

셰일오일로 더욱 치열해진 점유율 경쟁

셰일오일에 힙입어 미국이 2018년 세계 최대의 산유국으로 등극하고, 2019년 9월 이후 석유 순수출국으로 전환하면서 산유국 간 시장점유율 경쟁은 더 치열해졌다.

특히 세계 5위의 석유 수입국인 한국에서도 미국산 원유가 점유율을 늘려가면서 사우디와 러시아를 위협하는 양상을 띠고 있다. 이에 사우디 아람코社는 2019년 4월 한국 정유회사인 현대오일뱅크(주)의 지분 17%를 인수했다. 인수 직후 바로 이 정유사와 장기 원유 공급 계약을 체결하여 안정적인 판매처를 확보했다. 아람코는 1991년에도 S-OIL(주)의 지분을 인수했다. 현재 아람코는 동사의 지분 63.4%를 소유한 대주주이고, 따라서 S-OIL(주)도 대부분의 원유를 사우디 아람코로부터 공급받는다. 이 또한 사우디가 시장점유율을 유지하는 노력으로 볼 수 있다.

최근 사우디는 증산의 타겟을 명백히 했다. 기존에 러시아의 대표 유종인 우랄 (Ural) 2) 유종을 수입하던 국가인 인도와 유럽 국가에 공급량을 늘리겠다고 선언한 것이다. 3)러시아가 시장을 점유하던 지역에 사우디 원유를 염가로 판매하겠다고 선언하며 ‘타도 러시아’의 입장을 분명히 했다. 공식판매가격(OSP)을 공격적으로 인하한 것도 러시아의 시장점유율을 빼앗겠다는 목적이 있다.

사우디, 러시아 그리고 미국의 저유가 대응

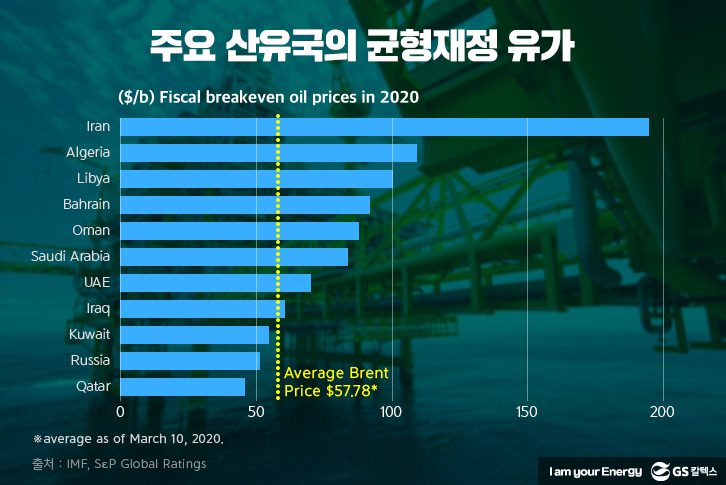

사우디, 러시아, 미국 모두 배럴당 30달러대의 유가에서는 수익 발생이 불가능하다. 단순 생산 비용(lifting cost)는 30달러 이하일 수도 있으나, 산유국 정부가 재정 적자를 발생시키지 않는 ‘균형재정 유가’는 이보다 훨씬 더 높다. 사우디의 균형재정 유가는 83달러 수준이고, 러시아의 경우도 50달러 이상이다. 미국의 셰일 오일도 최소 45~50달러 이상에서 수익 창출이 가능하다. 즉, 3대 산유국 모두 30 달러대의 유가에서는 출혈이 불가피하다.

러시아의 의도가 주요 외신의 분석대로 미국 셰일업계에 타격을 주기 위한 것이라면 단기간에 증산 선언을 철회할 수 없다. 적어도 수개월 이상 저유가를 유지해야 목적을 달성할 수 있을 것이다. 러시아 재무부는 지난 3월 9일, 유가 25~30달러 수준에서도 최소 6년은 버틸 수 있다고 주장했다.4) 허세이지만 결의를 엿볼 수 있다. 러시아가 감산하지 않으면 사우디도 줄일 수 없다. 어느 한쪽이 증산하는 상황에서 다른 한쪽이 감산을 하면 시장을 잃을 수 있기 때문이다. 따라서 상대의 생산 기조 이상으로 다른 쪽도 생산량을 늘려가야 한다. 사우디는 과거 러시아와 감산 합의가 이루어지기 전인 2014~2015년 내내 유가가 폭락하는 상황에서 생산 기조를 꺾지 않는 뚝심을 보여주기도 했다.

요컨대, 배럴당 30달러대 수준의 유가는 3대 산유국 모두 견딜 수 없는 수준이라는 점에서는 증산 전쟁이 조기에 끝나야 하지만, 증산 경쟁의 목적과 과거 사례를 본다면 빨리 끝나지 않을 수도 있는 상황인 것이다. 다음 OPEC+ 회의가 열리는 6월에도 양 국이 감산 합의를 하지 못할 경우 미국이 개입할 가능성도 크다. 셰일 업계가 수익을 내지 못해 부채를 상환하지 못하고 파산할 경우, 이것이 미국 금융시장 전체의 위험으로 작용할 수 있기 때문이다. 특히 트럼프 대통령은 올해 11월 대선이 가까워질수록 경제적 충격을 완화하려는 욕구가 강하기 때문에 미국이 먼저 나서서 사우디와 러시아를 회유하고 중재할 가능성도 높다. 그러나 양국이 감산에 합의하더라도 전반적인 수급 상황을 고려할 때, 유가가 크게 오를 가능성은 낮다. 지난 3년여처럼 감산이 유가의 하방을 겨우 막아서 유가를 지탱하는 비교적 저유가 상황이 지속될 것이고, 따라서 투자도 위축될 가능성이 높다. 일부 외신은 올해 저유가 기조가 지속될 경우, E&P 업계의 자본 투자 및 운영비 지출이 약 1,000억 달러 감소하고, 내년에도 1,500억 달러가 추가로 감소할 것으로 전망한다.5)

유가 전쟁이 석유 수입국에게 시사하는 것

수요와 공급의 균형은 왜 깨지는가?

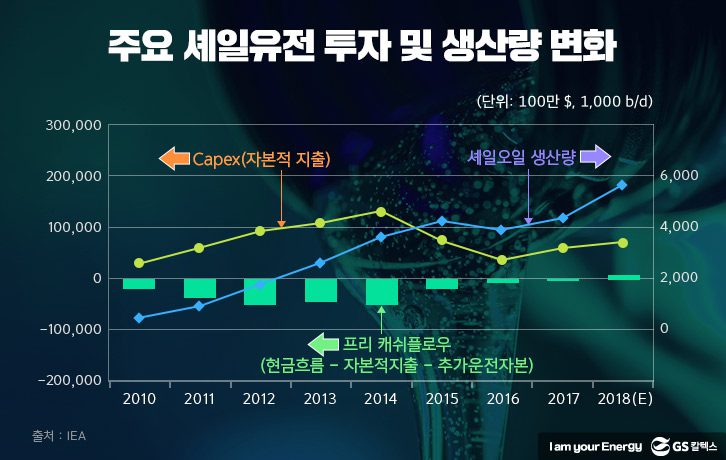

지난 수십여 년간 고유가는 새로운 투자를 유도했고, 저유가는 투자를 위축시켰다. 특히 지금의 의도적 저유가는 상대의 투자를 줄여서 미래의 경쟁을 줄이겠다는 의도가 있다. 석유 사업은 개발에서 생산까지 장기간이 소요되는 사업이다. 따라서 투자 위축이 바로 공급에 영향을 주지 않았지만 시차를 두고 수급에 영향을 주어왔다. 1970년대 오일쇼크와 이로 인한 고유가가 북해, 알래스카, 중남미 등의 새로운 유전 개발을 촉진했다. 이것은 1980년대 공급 과잉을 초래하는 원인이 되었으며, 마치 2010년대 전후의 석유 수요 증가와 유가상승으로 인해 미국 내 퍼미안 (Permian), 바켄(Bakken), 이글포드(Eagle Ford) 등에서 셰일 사업의 투자 규모가 커지고 생산량이 급증한 것과 유사하다.

반면, 1990년에서 2000년 사이에 유가는 배럴당 10~20달러의 낮은 수준에서 안정적으로 유지되면서 투자가 침체되었다. 이로 인해 2000년대 초반 늘어나는 수요를 따라잡지 못하게 되고 2000년 이후 유가를 상승시키면서, 2008년 7월 유가는 역대 최고치인 140달러를 기록했다. 이후 유가는 2008년 글로벌 금융위기를 겪으며 급락하였다가 2010년 ‘아랍의 봄’이라 불리는 반정부 시위가 중동을 휩쓸면서 다시 상승한 이래 고유가 기조가 유지되었다. 2014년 상반기에는 유가가 대체로 100달러 이상에서 유지되었다.

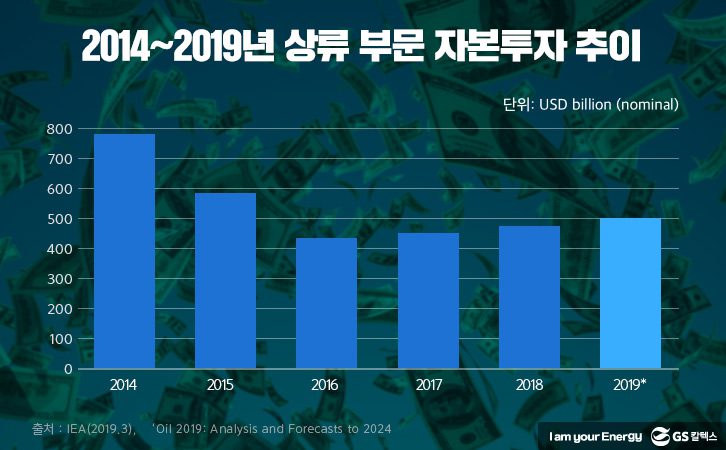

한편, 셰일혁명의 영향으로 2015년부터 유가가 급락하게 되는데, 이 시기 유가 하락은 전 세계 석유기업의 자본 투자 규모에 큰 영향을 미치게 된다. 2015년 이후 석유기업의 자본 투자 규모는 2014년 이전 고유가 시점보다 현저히 감소하였다. 2016년 이후부터 투자 규모가 조금씩 상승했으나, 고유가 시기였던 2014년의 연간 약 8,000억 달러에는 한참 못 미친다.

최근 공급 과잉을 불러온 셰일 오일도 경제성을 가지는 유가 구간은 45~50달러이다. 현재 30달러대의 유가가 장기간 유지될 경우, 기존에 개발된 셰일 유전은 물론, 신규 개발도 크게 위축될 것이다. 감산 합의 결렬 이전부터 셰일 업계는 수익성 악화라는 기저질환을 가진 상태였고, 따라서 이번 유가 전쟁은 치명적인 영향을 줄 수 있다. 셰일 유전은 전통 유전과 달리 생산량을 유지하기 위해서 지속적인 수평시추와 이를 위한 자본 투자가 필요하다. 따라서 자본 조달이 어려워질 경우 생산량 감소는 필연적이다. 일부에서는 저유가 지속 시 미국의 내년 원유 생산량이 전년 대비 20% 감소할 것으로 예상한다.6)

무기와 상품의 양면성을 가진 석유

역사는 중요한 사실을 알려주는데, 판매자가 힘을 갖게 되는 공급 부족의 시장에 서는 석유는 무기가 될 수도 있다는 것이다. 1970년대의 석유는 무기였다. 공급이 부족했기에 산유국의 지위는 올라갔고 석유를 무기로 정치적인 영향력을 행사할 수 있었다. 그리고 그것은 오일쇼크로 이어졌다. 지금의 시장에서 그것을 떠올리기는 힘들지만 적어도 석유의 희소성 정도에 따라 시장의 주도권이 구매자와 판매자 사이를 오가는 것은 부인할 수 없는 사실이다. 앞서 살펴본 바와 같이 특정 시점의 석유 탐사 및 개발에 대한 투자 규모가 이후의 공급 규모를 결정했다. 그리고 이것이 수요자와 공급자 중 누가 더 우위에 서는지를 결정한다. 석유 시장이 지금처럼 구매자가 주도권을 가지는 구매자 상위의 시장(Buyer’s market)으로 형성되기도 하지만, 경기가 순환하듯 언젠가 판매자 상위의 시장(Seller’s market)이 형성될 수 있다.

이것이 우리에게 의미 있는 이유는 한국이 거대한 구매자이기 때문이다. 한국은 세계 5위의 석유 수입국이다. 거대한 구매자 입장에서 약자가 되지 않을 수 있는 다양한 방법을 모색할 필요가 있다. 그 방법 중 하나는 스스로 공급자의 역할을 일부라도 담당하여, 일방적인 의존 관계에서 탈피하는 것이다. 산유국에 공급을 의존하되 공급과 관련한 다양한 옵션을 가지는 것이다. 한국석유공사가 추진하는 비축사업, 공동비축, 그리고 국내외 자원개발 사업은 산유국에 대한 일방적 의존 관계를 해소하는 중요한 옵션이다.

현재 석유 시장의 혼란과 경기 침체는 산업의 모든 분야에서 투자를 축소하고, 예산을 삭감하게 만드는 요소이다. 그러나 흉년에도 식량 생산을 유지해야 하고, 평화 시에도 일정 규모의 군대를 유지해야 하듯이, 유가의 등락에 상관없이 국가의 에너지 자원에 대한 생산 능력도 일정하게 유지하는 것이 필요하다. 석유의 수요는 유가 변동에 따라 변하는 것이 아니기 때문이다. 특히 국내 석유·가스전 개발 사업은 비상시에 즉각적으로 활용이 가능하고, 개발 역량과 인적 자본을 축적해간다는 점에서 더욱 중요하다.

앞으로의 석유가격은?

2016년 1월의 유가는 30달러 이하로 하락하며 산유국의 감산을 불러왔다. 반면, 2008년 7월의 유가는 140달러 이상으로 상승하며 비산유국의 불안을 불러왔다. 당시 중국과 인도가 무서운 속도로 경제 규모를 키우면서 석유 소비를 늘려가고 있었고 그러한 추세는 영원히 지속될 것 같았다. 당시의 고유가는 한국, 중국 등 여러 나라의 석유 자산 투자 증가를 유발했는데, 이는 2015년 이후의 저유가 상황을 예견하지 못한 탓이 크다. 석유의 수요와 공급이 번갈아가면서 균형점에서 일탈하였고, 유가 전쟁도 반복되었지만 세계의 대응은 그리 스마트하지 않았던 것이다.

역사에 석유가 등장한 이후, 인류는 석유와 관련한 예측을 제대로 맞춘 적이 거의 없다. 생산량 변화, 매장량 고갈 시기부터 유가 전망에 이르기까지 석유는 예측을 허락하지 않았다. 당장의 코로나19 사태도 발생 전의 수많은 경제 예측과 유가 전망들을 무색하게 하고 있다. 다만, 확실한 것은 우리는 앞으로도 몇 번의 고유가와 저유가를 더 겪을지 모른다는 것이다.

2000년 이후 유가는 최저 23달러에서 최고 140달러 사이를 오고 갔다. 비 산유국에 절실히 요구되는 것은 유가 변동에 압도되지 않고 시간을 이기는 능력일 것이다. 석유 수입국에게 유가의 변동성은 미래의 불확실성이고 불확실성은 곧 위험이다. 그 위험을 최소화하는 노력은 에너지원 확보를 위한 다양한 옵션을 가지는 것이고 그중 가장 중요한 것이 국내외에서 실시하는 자원개발 사업과 자원 개발 역량 강화일 수 있다.

참고

1) Oil price(2020).“Shale in crisis as oil prices collapse”, Mar 8.

2) 러시아산 원유의 대부분은 우랄(Ural)과 ESPO 유종이며, 이 중 우랄은 이란산 원유와 성상이 비슷하여 이란산 원유의 대체재로 각광을 받고 있다. 2019년 미국의 이란 제재로 이란산 석유 수출이 금지되자, 이탈리아와 프랑스의 정유사들이 이 유종의 수입량을 늘려왔다.

3) Reuters(2020).“Saudi Arabia boosts efforts to squeeze Russia’s share of oil market”, Mar 13.

4) Platts(2020).“Russia digs in for prolonged oil price war at $25/b”, Mar 10.

5) Rystad Energy(2020).“Out of Service? OFS firms brace for bankruptcies as price war could slash $250 billion off E&P budgets”, Mar 10.

6) Bloomberg(2020).“Shale’s new reality : Almost all wells drilled now lose money”, Mar 9.

한국석유공사 개발동향팀 최지웅 과장

저서 바로가기 >> ‘석유는 어떻게 세계를 지배하는가’

저서 바로가기 >> ‘석유는 어떻게 세계를 지배하는가’

본 콘텐츠는 2020년 3월 18일에 한국석유공사에서 발행한 주간해설을 발췌하여 재구성한 것입니다.

본 콘텐츠의 IP/콘텐츠 소유권은 한국석유공사에 있으며 Reproduction을 제한합니다.